题目:比尔·黄 Bill Hwang(图片来源:华尔街日报)

一头梳到耳后的花白头发,一副厚厚的黑框眼镜,身穿蓝色的夹克衫衫和卡其色的裤子。

当比尔·黄(Bill Hwang)出现在纽约联邦法院庭审现场时,很难让人相信这个看起来普普通通,被中国网友戏称“酷似岳云鹏”的58岁韩裔老人,凭借一己之力在华尔街掀起一场资本巨震。

根据检察官的说法,通过银行借款和杠杆等金融手段,2021年初,比尔·黄的个人财富在一年内从15亿美元飙升至350亿美元,其公司的实际股票头寸也膨胀到了1600亿美元,可与世界上一些最大的对冲基金相媲美。

但过度膨胀的泡沫很快便破裂。去年3月,比尔·黄成立的家族办公室Archegos Capital Management 因中概股急跌,杠杆破裂导致爆仓,千亿美元头寸灰飞烟灭,基金最后破产清算。

Archegos的爆仓也带来了一系列连锁反应。高盛、摩根士丹利等投行强制平仓,并再一次引发中概股的大跌。一场疯狂的、令市场崩溃的火爆抛售随之上演,使瑞士信贷银行损失超过50亿美元,日本野村银行损失30亿美元。

“谎言催生了通胀,而通胀催生了更多谎言。它一圈又一圈地转。但去年,音乐停止了。”纽约南区联邦检察官达米安·威廉姆斯(Damian Williams)这样描述去年3月的那次“大崩盘”。

Archegos的崩盘引发了监管机构的调查。纽约检方在起诉中指控比尔·黄与Archegos的首席财务官帕特里克·哈利根(Patrick Halligan)“对银行做了实质上是虚假和误导的陈述”,从而成功实施了“总收益互换”操作。

经过一年左右时间的调查,美国时间4月27日,比尔·黄和帕特里克·哈利根被联邦执法人员逮捕,并被起诉,罪名包括证券欺诈、电信欺诈和敲诈勒索。如果所有罪名成立,比尔·黄将面临最高达380年的监禁。

这也意味着,这位华尔街的韩裔亿万富翁、对冲基金教父级人物朱里安·罗伯逊的门徒、被称为“小老虎”的亚洲老虎基金创始人比尔·黄,余生或许都将在监狱中度过。

4月27日,Bill Hwang在纽约联邦法院外 (图片来源:彭博社)

一场历史性的“欺诈”

去年3月,一个韩裔男人在华尔街创造了两个“历史”——“人类历史上最大单日亏损”和“美国证券市场历史性的股票操纵计划”。

据媒体报道,这位名叫比尔·黄的韩裔男人是一位虔诚的基督教信徒。他创立的Archegos源自一个希腊单词,通常被认为是指“耶稣——来管理自己的个人财富”。

“我们喜欢从我们的眼睛里看到上帝通过投资资本主义在做什么。”他在为数不多的采访中说过这样一句话。

而上帝欲使其灭亡,必先使其疯狂。在去年3月的暴跌之前,比尔·黄和他的Archegos基金无疑是“疯狂”的。

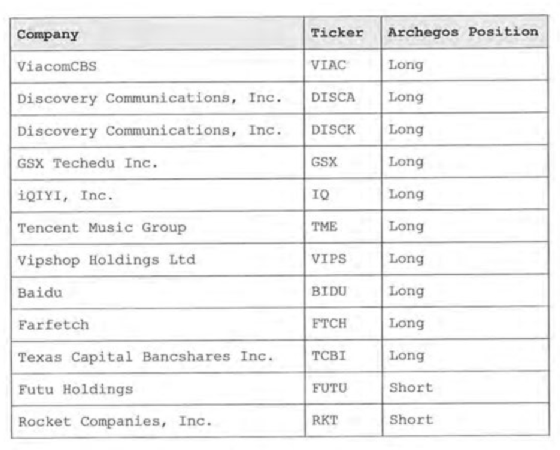

从券商披露的信息得知,Archgos基金利用杠杆重仓持有美国传媒巨头维亚康姆和探索频道,中概股百度、腾讯音乐、唯品会、跟谁学等等。

其中一部分仓位是通过“总收益互换”(total return swaps)合约所持有的,这是一种允许投资者在不公开披露头寸的情况下、买入大额杠杆股权的衍生品。

在3月的暴跌之前,维亚康姆和探索频道股价涨幅超过150%,而几只中概股的涨幅在50%-100%之间。考虑到极高的杠杆,Archgos基金获利惊人。

SEC在近日披露的调查结果中,也提到了Archegos令人感到“疯狂”的财富增长速度。

SEC的调查文件显示,从2020年3月到2021年3月,比尔·黄控制的Archegos以保证金购买了数十亿美元的总回报掉期。这些基于证券的掉期允许投资者通过有限的资金来持有公司证券的巨额头寸。

据媒体报道,比尔·黄频繁地进行相关掉期交易,目的是为了大幅抬高公司股票的价格,从而诱使其他投资者以高价购买这些股票。在比尔·黄的交易策略下,Archegos的管理规模和盈利能力快速增长。

根据SEC透露的数据,该公司在2020年3月使用约15亿美元本金购入约100亿美元的证券,到了2021年3月,该公司则动用超过360亿美元购买了约1600亿美元的证券,在短短一年内将其家族办公室的投资组合规模从15亿美元增加到350亿美元。

但2021年3月23日,维亚康姆公司增发股票导致的股价大跌,拉开了Archgos基金爆仓的序幕。

在维亚康姆连跌3个交易日股价腰斩后,重仓持有维亚康姆并获利丰厚的Archegos基金,不得不通过各大券商平台大量卖出股票,同时出售持仓的其他股票。

3月25日,腾讯音乐、爱奇艺等中概股盘中一度下跌近20%。而这种大幅度下跌也开始引起连锁反应。重仓持有相关股票的Archegos难以追加保证金要求,最终触发高盛、摩根士丹利等投行的强制平仓潮,并再一次引发中概股的大跌。

此举刺激了一场疯狂的、令市场崩溃的火爆抛售,使瑞士信贷银行损失超过50亿美元,日本野村银行损失30亿美元。高盛(Goldman Sachs)等美国银行较快地出脱了他们的头寸,基本没有受到影响。

有人推算,爆仓当天,Archegos的基金亏损超过100亿美元(约合654亿元人民币),这可能创下了人类史上单个投资者单日亏损的巅峰。

Archegos 的崩盘导致联邦检察官、美国证券交易委员会(SEC)和其它监管机构开始展开调查。

依据一份59页的起诉文件,美国司法部门认为他操纵价格并人为增加其持仓头寸的价值,其操纵的股票包括了美国传媒股维亚康姆、探索传播,中概股包括跟谁学(现更名高途集团)、爱奇艺、腾讯音乐、唯品会、百度、富途控股等。

而依据起诉书,比尔·黄通过买入上述持股的10%到15%交易量来影响股价,比如从2020年12月到2021年3月期间,他大量买入跟谁学股票,日均成交量达到15%。其中,有11个交易日的成交量超过了30%,5个交易日成交量超过了35%。2020年10月至2021年3月期间,他有8个交易日买入腾讯音乐的成交量超过了35%。

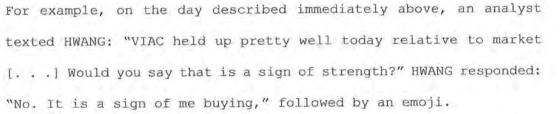

聊天记录显示,当他被问及股票维亚康姆相对市场表现不错,是否是走强的标志?Hwang的回复令人叫绝:“不,这是我买入的标志。”

4月27日,Archegos的所有者比尔·黄和其前首席财务官哈利根被联邦执法人员逮捕。检察官称,他们涉嫌故意误导银行以便借钱,并通过复杂的证券操作在少数股票上大举操纵。

据《纽约时报》报道,Archegos这样的管理投资圈子内部人士资金的家族理财室,受到的监管较为宽松。而且它还利用被称为掉期的复杂金融工具将赌注分散到几家银行,这使得比尔·黄可以在实际上并不拥有股票的情况下,对股票价格的走向进行操纵。

纽约南区的联邦检察官达米安·威廉姆斯在该案的发布会上表示: “Archaigos 的股票操纵计划是‘历史性的’。”

纽约南区联邦检察官达米安·威廉姆斯

检察官表示,比尔·黄通常先是买入现货股份,直到持仓接近公司已发行股份的5%。一旦达到这个门槛,他就会转向一种新的交易方式,以避免公开披露持仓。

然后,他会使用所谓的“总回报掉期”,与银行签订合约;如果股价上涨,就会赚钱,但如果下跌,就会亏钱。起诉书称,某些情况下,他的持仓相当于所投资公司已发行股份的50%以上。

据彭博社报道,如果所有罪名成立,比尔·黄将面临最高达380年的监禁。也就是说,已经58岁的比尔·黄,余生或许都将在监狱中度过。

不过,周三的庭审上,比尔·黄和帕特里克 · 哈利根对11项刑事指控均不认罪。目前,比尔·黄已经以1亿美元的保释金获释,保证金是500万美元现金和两处房产。

一位神秘的基督徒

在去年3月创造“人类历史上单日最大亏损记录”之前,Archegos和它的所有者比尔·黄都是低调而神秘的。

在比尔·黄25年的投资生涯里,他几乎从未接受过财经媒体的采访。即使顶级财经媒体《华尔街日报》《彭博社》《金融时报》的记者,都没能采访过他。

网络上有关他的公开信息,只有两段他的讲话,主题都是关于上帝。

据员工透露,比尔·黄每周五早上7点会在 Archegos 举行读经会,20到30个人挤在一张长桌子旁,边喝咖啡边跳丹麦舞,一边听圣经的录音,一边交易自己的财产。

比尔·黄还长期资助一个叫The Grace and Mercy Foundation的韩国慈善基金会,这个基金会为许多宗教事业做出了贡献。

实际上,在成为投资人之前,比尔·黄就已经是一个虔诚的基督教信徒。而比尔·黄对宗教信仰的热忱,或许与其家庭和成长环境有很大关系。

据一位自称是Archegos前员工的匿名者提供的信息,比尔·黄的韩文名字叫Sung Kook Hwang,1964年出生在韩国。父亲是基督教牧师,母亲是传教士,还有一位哥哥。

在首尔高中毕业后,比尔·黄跟随父母移居美国。但不久之后,当时只有 50 岁左右的父亲突然离世,一家人也因此失去收入来源。

比尔黄考虑过放弃学业帮助家庭,但是母亲极力反对。此后,母亲打零工以补贴家用,比尔·黄则蜗居在一间小车库里刻苦学习,最终考取了UCLA。大学毕业后,比尔·黄又考入了卡耐基梅隆大学 MBA。

MBA 毕业之后,比尔·黄选择了进入华尔街工作。在华尔街亚裔罕见的年代,比尔的起点并不高,在韩国现代证券纽约分部做股票销售,日常工作就是让美国投资人买韩国股票。

人生的转折点发生在1996年比尔·黄和老虎基金创始人朱利安·罗伯逊(Julian Robertson)的相遇。比尔·黄以股票销售员的身份为老虎基金服务一段时间之后,正式应邀加入老虎基金。

比尔·黄在投资上的天赋得到朱利安·罗伯逊的赏识。2001年,在朱利安2500万美元的支持下,比尔·黄成立了老虎亚洲基金,基金总部设在纽约。

凭着个人的投资天赋及从朱利安身上学习到的投资技巧,比尔·黄让老虎亚洲基金管理规模一度超过50亿美元,成为当时投资亚洲最大规模的对冲基金之一。在持续运营的11年时间里,老虎亚洲基金的年化收益达到16%。

然而,一次内幕交易,让比尔·黄和老虎亚洲基金就此退出亚洲金融市场。

据证券时报报道,在2008年12月31日及2009年1月13日,在两宗中国银行配售中,老虎亚洲基金获事先告知属机密及股价敏感资料的配售详情,并在中行配股前,沽空3.6亿股中行股份,在首次沽空1.04亿股时,推算利润约900万元。在第二次沽空2.56亿股时,则推算亏损约1000万元。即前后净亏约100万元。

随后,在建设银行的配售中,老虎亚洲基金再次祭出同样招式。

即使内幕交易亏损,但事后美国证监会和香港证监会都对其开出了天价罚单:美国证监会4400万美元罚款,香港证监会禁止老虎亚洲基金在港从事证券交易,并冻结逾3000万美元资产。

2012年,Bill Hwang(右)和他的律师Lawrence Lustberg在新泽西州离开法庭(图片来源:彭博社)

一只吞钱的“幼虎”

此后,比尔·黄关闭了老虎亚洲基金,并退还外部投资,开始转型家族投资办公室。2013年,比尔·黄正式成立自己的基金——Archegos。

因为不在美国注册,同时不公开对外募集资金,Archegos 避开了美国证监会关于基金对外披露的要求。

比尔·黄这几年买了什么股票,买了多少,外人无从得知。直到去年3月26日那周,处于暴跌恐慌中的人们才发现,Archegos已经持有了数百亿美元的美国股票。

而那支默默无闻的Archegos基金,原来是对冲基金教父级人物朱利安·罗伯逊的门徒比尔·黄一手养大的一只“幼虎”。

朱利安·罗伯逊是一位不得不提的投资界教父级人物。在华尔街,朱利安·罗伯逊的名字堪与乔治·索罗斯比肩。

他在上世纪八十年代初创立的老虎环球基金是华尔街最早的对冲基金之一,在高峰期管理的资产规模高达220亿美元,曾是全球规模最大的对冲基金。

但在1997年爆发的亚洲金融危机中,朱利安在日元和俄罗斯卢布的交易中错判,以至于当年出现了基金历史上一次年度的亏损。

随后,在1999年,朱利安再次错判了美国股市的走势。老虎基金当年出现了19%的亏损。在2000年2月基金关闭前,老虎基金总资产规模从1998年顶峰时的210亿美元下滑到65亿美元。朱利安无奈选择关闭老虎基金。

在结束旗下基金运营后,朱利安依然在不断传播着自己的投资理念。2000年以来,他一直在帮助自己的旧部创立并培育精选对冲基金,这些经罗伯逊指导的对冲基金被业界称为“虎崽”“幼虎”“小老虎”。

老虎基金创始人、避险基金界的教父级人物朱利安·罗伯逊

比尔·黄的Archegos基金,也被认为是其中的一只“幼虎”。去年3月底造成华尔街投资者亏损百亿美元后,Archegos在Twitter等社交媒体上也被一些网友称为“一只吞钱的幼虎”。

Archegos 的崩盘引发了要求大型家族理财机构向SEC披露更多信息,以及提高衍生品市场的透明度,以便监管机构能够更好地衡量交易员和银行正在承担的风险的呼声。

据《纽约时报》报道,密歇根大学的法律和商业教授 Erik Gordon 认为,是时候把大型家族理财室当作和其他所有投资机构一样来接受SEC的监督、审计和检查了。“除非火星人入侵,否则 Argegos 一定会促使将大型家族理财机构纳入投资顾问法案管理范围,”Gordon 说到。

据外媒报道,华尔街的银行和投资人们不能容忍自己被一个如此不透明的基金欺骗而遭受的巨额损失,他们要求“尽快抓住这只幼虎”。

直到被逮捕之前,比尔·黄仍保持着“苦行僧”式的清教徒生活。尽管他很富有,却依旧居住在新泽西州郊区的简朴环境中,保持着低调的生活。

负责Archegos 一案的检察官威廉姆斯表示,直到最后,比尔·黄都相信自己能够凭借一己之力让世界市场屈从于自己的意志。“傲慢和贪婪助长了其欺骗银行和操纵市场的厚颜无耻的阴谋。”威廉姆斯说到。

来源: 风暴眼

1,241 views